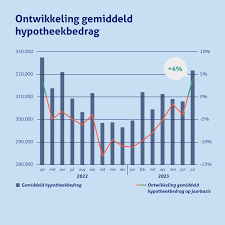

Het hypotheekbedrag: Wat je moet weten

Een hypotheek is een lening die wordt verstrekt door een bank of een andere financiële instelling om de aankoop van een huis mogelijk te maken. Het hypotheekbedrag is het totale bedrag dat je kunt lenen om je droomhuis te financieren. In dit artikel zullen we enkele belangrijke aspecten van het hypotheekbedrag bespreken.

Het eerste wat je moet begrijpen, is dat het hypotheekbedrag afhankelijk is van verschillende factoren, zoals je inkomen, de waarde van het huis en de rentevoet. Over het algemeen geldt dat hoe hoger je inkomen is, hoe meer je kunt lenen. Daarnaast zal de waarde van het huis ook invloed hebben op het maximale hypotheekbedrag. Banken zullen vaak een percentage van de waarde van het huis als leidraad nemen bij het bepalen van de hoogte van de lening.

Een ander belangrijk aspect om rekening mee te houden, is de rentevoet. Deze kan variëren afhankelijk van verschillende factoren, zoals de economische situatie en jouw persoonlijke financiële geschiedenis. Een hogere rentevoet kan betekenen dat je minder kunt lenen of dat je maandelijkse aflossingen hoger zullen zijn.

Bij het bepalen van het hypotheekbedrag moet je ook rekening houden met andere kosten die gepaard gaan met het kopen van een huis. Denk hierbij aan notariskosten, makelaarskosten en eventuele verbouwingskosten. Het is belangrijk om deze kosten in je berekeningen op te nemen, zodat je een realistisch beeld krijgt van het totale bedrag dat je nodig hebt.

Een hypotheekadviseur kan je helpen bij het bepalen van het maximale hypotheekbedrag dat je kunt lenen. Zij hebben de kennis en ervaring om rekening te houden met alle relevante factoren en kunnen jou adviseren over de beste opties voor jouw situatie. Het is altijd verstandig om verschillende hypotheekaanbieders te vergelijken, zodat je de beste voorwaarden en rentevoet kunt vinden.

Het hypotheekbedrag is een belangrijk onderdeel van het koopproces van een huis. Het is essentieel om goed geïnformeerd te zijn en de juiste beslissingen te nemen. Door samen te werken met professionals en grondig onderzoek te doen, kun je ervoor zorgen dat je een hypotheekbedrag krijgt dat past bij jouw financiële mogelijkheden en doelen.

Onthoud altijd dat het afsluiten van een hypotheek een grote financiële verplichting is. Zorg ervoor dat je goed begrijpt wat erbij komt kijken en wees realistisch over wat je kunt lenen en terugbetalen. Met de juiste planning en advies kun je op weg zijn naar het verwezenlijken van jouw droomhuis!

8 Veelgestelde Vragen over het Hypotheekbedrag: Kosten, Berekening en Meer

- Wat kost een hypotheek van 200.000 per maand?

- Hoe bereken je je hypotheekbedrag?

- Hoeveel maandlasten bij 250.000 hypotheek?

- Wat kost een hypotheek van 300.000 per maand?

- Wat kost een hypotheek van 500.000 per maand?

- Wat kost een hypotheek van 400.000 euro?

- Wat is een hypotheek bedrag?

- Wat kost een hypotheek van 300.000 euro?

Wat kost een hypotheek van 200.000 per maand?

De maandelijkse kosten van een hypotheek van €200.000 kunnen variëren, afhankelijk van verschillende factoren zoals de rentevoet, de looptijd van de lening en het type hypotheek dat je kiest. Om een ruwe schatting te maken van de maandelijkse kosten, kunnen we gebruik maken van een hypothecaire leningcalculator.

Laten we als voorbeeld uitgaan van een hypothecaire lening met een looptijd van 30 jaar en een vaste rentevoet van 2%. Met deze gegevens kunnen we een indicatie krijgen van de maandelijkse aflossingen.

Met behulp van de hypothecaire leningcalculator kunnen we zien dat de maandelijkse aflossing voor een hypotheekbedrag van €200.000 met een looptijd van 30 jaar en een rentevoet van 2% ongeveer €739 zal zijn. Dit bedrag omvat zowel de aflossing op het geleende bedrag als de rentekosten.

Het is belangrijk op te merken dat dit slechts een ruwe schatting is en dat er andere factoren zijn die invloed kunnen hebben op de uiteindelijke kosten, zoals eventuele bijkomende kosten of verzekeringen die je wilt toevoegen aan je hypotheek.

Daarnaast moet je er rekening mee houden dat het totale bedrag dat je uiteindelijk betaalt gedurende de looptijd van de lening hoger zal zijn dan het oorspronkelijke hypotheekbedrag. Dit komt door de rente die je betaalt over de gehele looptijd.

Het is altijd verstandig om advies in te winnen bij een hypotheekadviseur om een gedetailleerd en nauwkeurig overzicht te krijgen van de maandelijkse kosten van een hypotheek van €200.000. Zij kunnen rekening houden met jouw specifieke situatie en je helpen bij het vinden van de beste hypotheekoptie die past bij jouw financiële mogelijkheden en doelen.

Hoe bereken je je hypotheekbedrag?

Het berekenen van je hypotheekbedrag is een belangrijke stap bij het plannen van de aankoop van een huis. Hoewel het raadplegen van een hypotheekadviseur altijd aan te raden is, zijn er enkele basisstappen die je kunt volgen om een indicatie te krijgen van het bedrag dat je kunt lenen. Hier zijn enkele belangrijke factoren om rekening mee te houden:

- Inkomen: Het eerste wat je moet doen, is je bruto jaarinkomen bepalen. Dit kan bestaan uit salarissen, bonussen, vakantiegeld en andere inkomstenbronnen. Banken gebruiken vaak een inkomensnorm om te bepalen hoeveel je kunt lenen. Dit kan variëren, maar over het algemeen wordt er gekeken naar de hoogte en stabiliteit van je inkomen.

- Financiële verplichtingen: Naast je inkomen moet je ook rekening houden met eventuele bestaande financiële verplichtingen, zoals leningen of creditcardbetalingen. Deze verplichtingen kunnen invloed hebben op het bedrag dat je kunt lenen.

- Loan-to-Value (LTV): De LTV-ratio is de verhouding tussen het hypotheekbedrag en de waarde van het huis dat je wilt kopen. Banken hanteren vaak een maximale LTV-ratio, bijvoorbeeld 80%. Dit betekent dat ze maximaal 80% van de waarde van het huis willen financieren en dat jij zelf 20% eigen geld moet inbrengen.

- Rentevoet: De rentevoet heeft invloed op de hoogte van je maandelijkse aflossingen. Hoe hoger de rentevoet, hoe lager het bedrag dat je kunt lenen.

Om een indicatie te krijgen van het hypotheekbedrag dat je kunt lenen, kun je gebruikmaken van online hypotheekberekeningshulpmiddelen. Deze tools vragen om informatie zoals je inkomen, financiële verplichtingen en gewenste rentevoet. Ze geven je dan een schatting van het maximale hypotheekbedrag dat je kunt lenen.

Het is echter belangrijk om te onthouden dat deze berekeningen slechts een indicatie zijn en dat ze geen rekening houden met individuele omstandigheden of specifieke bankvoorwaarden. Het raadplegen van een hypotheekadviseur is altijd aan te raden om een nauwkeuriger beeld te krijgen van jouw persoonlijke situatie en mogelijkheden.

Het berekenen van je hypotheekbedrag is een belangrijke stap in het koopproces van een huis. Zorg ervoor dat je alle relevante factoren in overweging neemt en laat je goed informeren door professionals om de beste beslissing te nemen voor jouw financiële situatie.

Hoeveel maandlasten bij 250.000 hypotheek?

Bij het bepalen van de maandlasten voor een hypotheek van €250.000 zijn er verschillende factoren waarmee rekening moet worden gehouden. De belangrijkste factoren zijn de rentevoet, de looptijd van de lening en het type hypotheek dat je kiest.

Om een schatting te maken van de maandelijkse aflossingen, laten we aannemen dat je kiest voor een annuïtaire hypotheek met een rentevoet van 2% en een looptijd van 30 jaar.

Bij een annuïtaire hypotheek betaal je elke maand een vast bedrag dat bestaat uit zowel rente als aflossing. In het begin zal het grootste deel van je maandelijkse betaling naar rente gaan, terwijl na verloop van tijd steeds meer naar aflossing zal gaan.

Om een ruwe schatting te maken, kun je gebruikmaken van online hypotheekrekenmachines die beschikbaar zijn op verschillende websites. Deze rekenmachines kunnen je helpen bij het berekenen van je maandelijkse aflossingen op basis van de gegeven rentevoet, looptijd en leenbedrag.

Bijvoorbeeld, met behulp van zo’n rekenmachine kan een annuïteitshypotheek met een looptijd van 30 jaar en een rentevoet van 2% resulteren in maandelijkse aflossingen rond de €830-€850 per maand.

Het is echter belangrijk op te merken dat dit slechts een indicatie is en dat de werkelijke maandlasten kunnen variëren afhankelijk van verschillende factoren, zoals de specifieke voorwaarden van de hypotheekverstrekker en eventuele extra kosten zoals verzekeringen of belastingen.

Om een nauwkeuriger beeld te krijgen van de maandlasten voor jouw specifieke situatie, is het raadzaam om contact op te nemen met een hypotheekadviseur. Zij kunnen je helpen bij het berekenen van de exacte maandelijkse aflossingen op basis van jouw persoonlijke omstandigheden en wensen.

Wat kost een hypotheek van 300.000 per maand?

De maandelijkse kosten van een hypotheek van 300.000 euro kunnen variëren, afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en het type hypotheek dat je kiest. Het is belangrijk om te weten dat er naast de aflossing ook andere kosten zijn die je moet meenemen in je berekeningen, zoals rente, verzekeringen en eventuele servicekosten.

Om een idee te krijgen van de maandelijkse kosten, kunnen we een ruwe schatting maken op basis van een aantal aannames. Laten we ervan uitgaan dat je een annuïteitenhypotheek hebt met een looptijd van 30 jaar en een rentevoet van 2%. Bij deze aannames zou de maandelijkse aflossing ongeveer 1.264 euro bedragen.

Houd er echter rekening mee dat dit slechts een ruwe schatting is en dat de werkelijke maandelijkse kosten kunnen variëren op basis van individuele omstandigheden en marktomstandigheden.

Daarnaast moet je ook rekening houden met andere kosten die gepaard gaan met het bezitten van een huis, zoals onroerendgoedbelasting, onderhoudskosten en energierekeningen. Het is verstandig om deze kosten ook in je budget op te nemen bij het bepalen of je het hypotheekbedrag kunt dragen.

Het is altijd aan te raden om contact op te nemen met een hypotheekadviseur of bank om nauwkeurige informatie te verkrijgen over de specifieke voorwaarden, rentetarieven en maandelijkse kosten die van toepassing zijn op jouw situatie. Zij kunnen je helpen bij het maken van een gedetailleerde berekening op basis van jouw persoonlijke omstandigheden en wensen.

Wat kost een hypotheek van 500.000 per maand?

De maandelijkse kosten van een hypotheek van 500.000 euro kunnen variëren afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en het type hypotheek dat je kiest. Om een idee te krijgen van de mogelijke maandelijkse kosten, kunnen we een simulatie maken op basis van enkele aannames.

Laten we uitgaan van een hypothecaire lening met een looptijd van 30 jaar (360 maanden) en een vaste rentevoet van 2%. Bij deze aannames zou je maandelijkse aflossing ongeveer 1.736 euro bedragen.

Het is echter belangrijk op te merken dat dit slechts een indicatief bedrag is en dat er andere kosten kunnen zijn die ook moeten worden meegenomen, zoals verzekeringen en belastingen. Daarnaast kan de rentevoet variëren afhankelijk van de marktomstandigheden en jouw persoonlijke financiële situatie.

Om een nauwkeuriger beeld te krijgen van de maandelijkse kosten voor jouw specifieke situatie, raad ik je aan om contact op te nemen met een hypotheekadviseur of gebruik te maken van online tools die beschikbaar zijn om hypothecaire leningen te berekenen. Zij kunnen je helpen bij het verkrijgen van gedetailleerde informatie op basis van jouw individuele omstandigheden.

Onthoud dat het belangrijk is om niet alleen naar de maandelijkse kosten te kijken, maar ook naar het totale bedrag dat je gedurende de looptijd van de lening zult betalen. Het is verstandig om verschillende aanbieders te vergelijken en te kijken naar de voorwaarden, rentetarieven en eventuele extra kosten voordat je een definitieve beslissing neemt.

Houd er rekening mee dat het afsluiten van een hypotheek een belangrijke financiële verplichting is. Zorg ervoor dat je goed geïnformeerd bent en begrijpt wat er bij komt kijken voordat je een beslissing neemt.

Wat kost een hypotheek van 400.000 euro?

De kosten van een hypotheek van 400.000 euro zijn afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en het type hypotheek dat je kiest. Om een idee te krijgen van de mogelijke kosten, laten we enkele voorbeeldscenario’s zien:

- Rentevoet: Stel dat je een hypothecaire lening afsluit met een vaste rentevoet van 2% voor een periode van 30 jaar. In dit geval zou je maandelijkse aflossing ongeveer 1.444 euro bedragen.

- Looptijd: Als je ervoor kiest om de lening over een kortere periode af te lossen, bijvoorbeeld 20 jaar, zal de maandelijkse aflossing hoger zijn, maar zul je uiteindelijk minder rente betalen. Bijvoorbeeld, met dezelfde rentevoet van 2% zou de maandelijkse aflossing ongeveer 2.221 euro bedragen.

- Type hypotheek: Er zijn verschillende soorten hypotheken beschikbaar, zoals lineaire hypotheken of annuïteitenhypotheken. Deze hebben elk hun eigen kenmerken en kostenstructuur. Bij een lineaire hypotheek betaal je elke maand hetzelfde bedrag aan aflossing, terwijl bij een annuïteitenhypotheek het totale bedrag dat je elke maand betaalt (aflossing plus rente) gelijk blijft gedurende de looptijd.

Het is belangrijk op te merken dat deze voorbeelden slechts indicatief zijn en dat de werkelijke kosten kunnen variëren op basis van de specifieke voorwaarden die worden aangeboden door hypotheekverstrekkers. Daarnaast kunnen er bijkomende kosten zijn, zoals notariskosten, advieskosten en eventuele verzekeringen.

Het is raadzaam om contact op te nemen met een hypotheekadviseur of verschillende hypotheekverstrekkers om een gedetailleerde berekening te laten maken op basis van jouw persoonlijke situatie en voorkeuren. Zij kunnen je helpen bij het vinden van de beste opties die passen bij jouw financiële mogelijkheden en doelen.

Wat is een hypotheek bedrag?

Een hypotheekbedrag is het totale bedrag dat je leent van een bank of een andere financiële instelling om de aankoop van een huis te financieren. Dit bedrag omvat de lening die je ontvangt, inclusief eventuele bijkomende kosten zoals notariskosten, makelaarskosten en verbouwingskosten.

Het hypotheekbedrag wordt bepaald op basis van verschillende factoren, waaronder je inkomen, de waarde van het huis en de rentevoet. Het is belangrijk op te merken dat het hypotheekbedrag niet gelijk is aan de aankoopprijs van het huis. In sommige gevallen kan het hypotheekbedrag lager zijn dan de aankoopprijs, omdat je bijvoorbeeld eigen geld inbrengt.

De hoogte van het hypotheekbedrag hangt af van je financiële situatie en mogelijkheden. Banken gebruiken vaak een percentage van de waarde van het huis als richtlijn bij het bepalen van de maximale lening die ze willen verstrekken. Daarnaast wordt er gekeken naar je inkomen en uitgavenpatroon om te bepalen hoeveel je maandelijks kunt aflossen.

Het hypotheekbedrag heeft directe invloed op de maandelijkse aflossingen die je moet doen. Hoe hoger het hypotheekbedrag, hoe hoger de maandelijkse lasten zullen zijn. Het is daarom belangrijk om zorgvuldig te overwegen hoeveel je wilt lenen en of dit binnen jouw financiële mogelijkheden past.

Bij het bepalen van het hypotheekbedrag is het verstandig om advies in te winnen bij een hypotheekadviseur. Zij kunnen je helpen bij het maken van de juiste keuzes en kunnen rekening houden met jouw specifieke situatie en wensen.

Het hypotheekbedrag is een belangrijk aspect van het koopproces van een huis. Het is essentieel om goed geïnformeerd te zijn en de juiste beslissingen te nemen. Door samen te werken met professionals en grondig onderzoek te doen, kun je ervoor zorgen dat je een hypotheekbedrag krijgt dat past bij jouw financiële mogelijkheden en doelen.

Wat kost een hypotheek van 300.000 euro?

De kosten van een hypotheek van 300.000 euro kunnen variëren, afhankelijk van verschillende factoren. Hier zijn enkele belangrijke aspecten om rekening mee te houden:

- Rentevoet: De rentevoet is een belangrijke factor bij het bepalen van de kosten van je hypotheek. Hoe hoger de rentevoet, hoe meer je uiteindelijk zult betalen over de looptijd van de lening. Het is daarom verstandig om verschillende aanbieders te vergelijken en te kiezen voor een gunstige rentevoet.

- Looptijd: De looptijd van de hypotheek heeft invloed op de maandelijkse aflossingen en uiteindelijke kosten. Een langere looptijd kan leiden tot lagere maandelijkse aflossingen, maar ook tot hogere totale kosten door de rente die zich gedurende een langere periode opstapelt.

- Aflossingsvorm: Er zijn verschillende aflossingsvormen beschikbaar, zoals annuïteitenhypotheek of lineaire hypotheek. Deze hebben elk hun eigen impact op de maandelijkse aflossingen en totale kosten.

- Bijkomende kosten: Naast het geleende bedrag kunnen er ook bijkomende kosten zijn, zoals notariskosten, taxatiekosten, advieskosten en eventuele boeterentes bij vervroegde aflossing.

Om een idee te krijgen van de totale kosten van een hypotheek van 300.000 euro, kun je gebruik maken van online hypotheekrekenmachines of contact opnemen met een hypotheekadviseur. Zij kunnen je helpen bij het berekenen van de maandelijkse aflossingen, totale kosten en eventuele bijkomende kosten.

Onthoud dat het belangrijk is om goed geïnformeerd te zijn en verschillende aanbieders te vergelijken voordat je een hypotheek afsluit. Zo kun je de beste voorwaarden en rentevoet vinden die passen bij jouw financiële situatie en doelen.